L’investimento nei titoli tecnologici rimane una delle strategie più discusse del 2025, con Amazon (AMZN) e Google/Alphabet (GOOGL) che continuano a dominare il dibattito tra gli investitori. Con Amazon che scambia attualmente a $206.65 e Google a $167.71, entrambi i titoli presentano opportunità e rischi significativi che richiedono un’analisi tecnica approfondita dei livelli di prezzo critici. La comprensione dei supporti e resistenze tecnici diventa essenziale per implementare strategie di trading efficaci in un mercato caratterizzato da elevata volatilità e incertezze macroeconomiche.

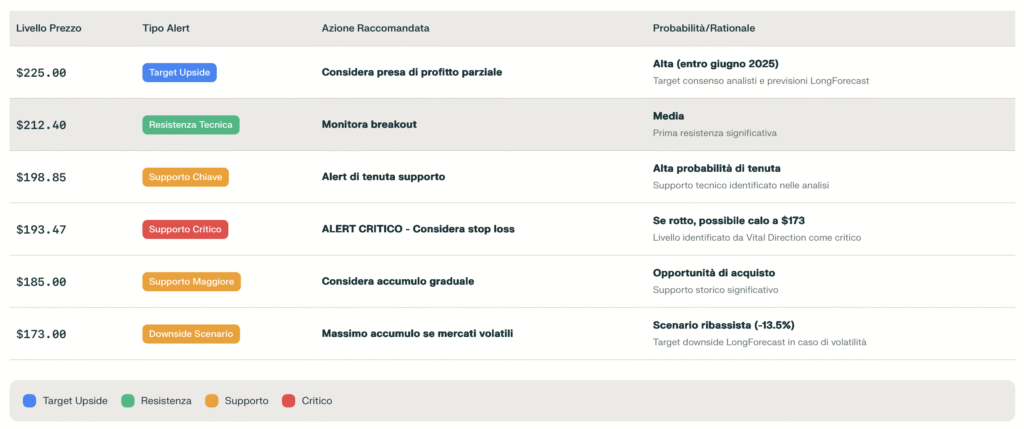

Mappa dei livelli tecnici chiave per Amazon e Google con distanze percentuali

Analisi Tecnica Dettagliata: Livelli di Prezzo Critici

Amazon (AMZN): Mappatura dei Livelli Strategici

Amazon presenta attualmente una configurazione tecnica complessa, con il titolo che scambia a $206.65, posizionandosi in prossimità di livelli di resistenza chiave. L’analisi dei supporti rivela una struttura a quattro livelli principali che forniscono punti di ancoraggio per le strategie di accumulo. Il primo supporto tecnico si trova a $198.65, rappresentando una distanza di appena il 3.9% dal prezzo attuale, costituendo un livello di protezione immediato per gli investitori long.

Il secondo livello di supporto a $191.10 (-7.5%) coincide con la media mobile a 50 giorni, fornendo un supporto dinamico significativo. Questo livello assume particolare importanza poiché rappresenta la confluenza tra supporto tecnico e media mobile, aumentando la probabilità di rimbalzo in caso di correzione. I supporti più profondi si trovano a $175.26 (-15.2%) e $171.00 (-17.3%), livelli che entrerebbero in gioco solo in scenari di correzione severa del mercato.

Dal lato delle resistenze, Amazon affronta una resistenza immediata a $208.36, appena lo 0.8% sopra il prezzo attuale. Il superamento di questo livello aprirebbe la strada verso $211.37 (+2.3%) e $212.35 (+2.8%), dove si concentra la resistenza tecnica di breve termine. L’obiettivo più ambizioso rimane il livello di $242.52 (+17.4%), che rappresenta i massimi dell’anno e costituisce l’obiettivo tecnico primario per il 2025.

Google (GOOG): Configurazione Tecnica e Opportunità

Google presenta una struttura tecnica differente, con il titolo che scambia a $167.71 e mostra una configurazione più favorevole dal punto di vista valutativo. Il primo supporto si trova a $160.00 (-4.6%), un livello psicologico importante che ha mostrato solidità nelle precedenti correzioni. I supporti successivi a $146.58 (-12.6%) e $147.30 (-12.2%) rappresentano aree di accumulo strategico per investitori con orizzonte temporale lungo.

La struttura delle resistenze di Google mostra potenziali di crescita più elevati rispetto ad Amazon. La prima resistenza a $180.00 (+7.3%) rappresenta un livello facilmente raggiungibile nel breve termine, seguito da $197.00 (+17.5%) che costituisce l’obiettivo tecnico intermedio. I livelli più ambiziosi si trovano a $207.46 (+23.7%) e $249.62 (+48.8%), quest’ultimo rappresentando il potenziale massimo per il 2025 secondo le proiezioni tecniche.

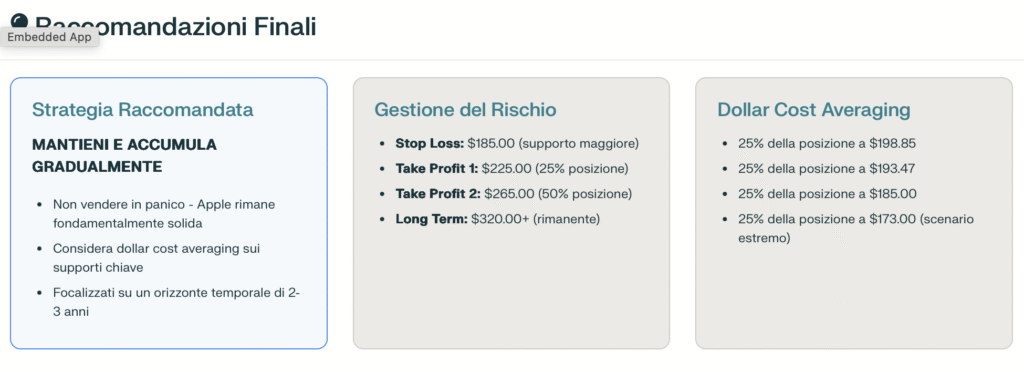

Confronto delle metriche di valutazione chiave tra Amazon e Google – Giugno 2025

Confronto delle Metriche di Valutazione

L’analisi comparativa delle metriche chiave rivela differenze sostanziali tra i due titoli che influenzano le strategie di investimento.

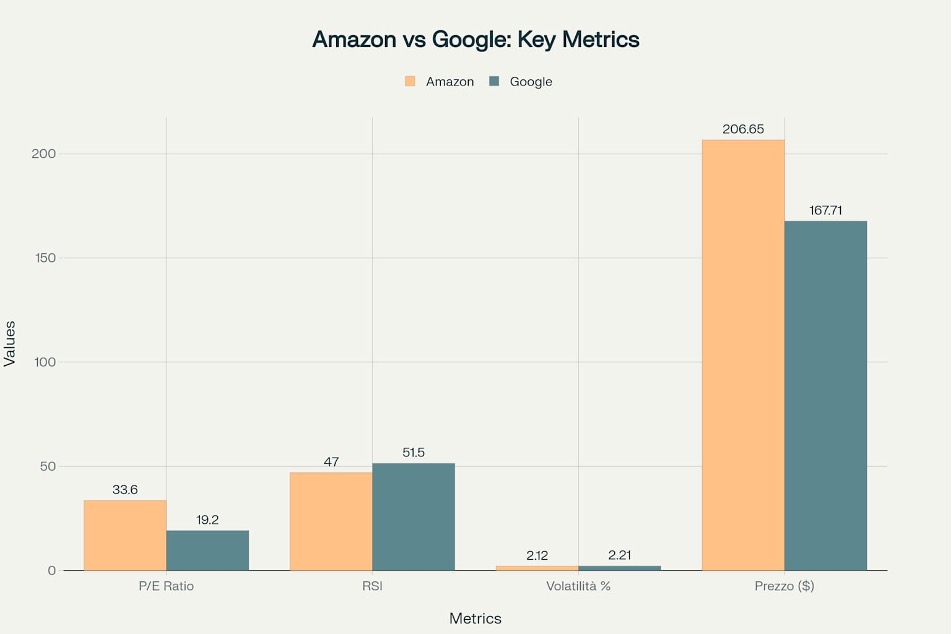

Amazon presenta un P/E ratio di 33.6x significativamente superiore ai 19.2x di Google, evidenziando una valutazione più elevata che richiede crescita operativa sostenuta per essere giustificata. Questa divergenza valutativa posiziona Google come l’opzione più attraente per investitori value-oriented, mentre Amazon attrae investitori growth-focused disposti ad accettare valutazioni premium.

Dal punto di vista dell’analisi tecnica, entrambi i titoli mostrano indicatori neutrali con RSI rispettivamente a 47 (Amazon) e 51.5 (Google), suggerendo condizioni equilibrate senza situazioni di ipercomprato o ipervenduto. La volatilità comparabile (2.12% Amazon vs 2.21% Google) indica profili di rischio simili nel breve termine. Il rating tecnico di Amazon (7/10) superiore al neutrale di Google riflette il momentum tecnico più favorevole del primo nonostante la valutazione elevata.

Strategia di Timing e Punti di Entrata Ottimali

Amazon: Opportunità di Accumulo Graduale

Per Amazon, la strategia ottimale prevede un approccio di accumulo graduale sfruttando la volatilità per costruire posizioni sotto livelli chiave. Il primo livello di entrata si identifica nell’area $195-200, che offre un margine di sicurezza rispetto al supporto principale a $198.65. Investitori più aggressivi possono considerare acquisti sopra $210 solo in caso di breakout confermato con volumi superiori alla media.

La gestione del rischio richiede stop loss posizionati sotto $191.10, corrispondente al secondo supporto tecnico e alla media mobile a 50 giorni. Target price intermedi si collocano a $220 (+6.5%) per strategie conservative, $240 (+16.1%) per approcci moderati, e $280 (+35.5%) per investitori con orizzonte lungo e tolleranza al rischio elevata.

Google: Valutazione Attraente con Upside Significativo

Google presenta opportunità più immediate con il primo livello di acquisto nell’area $160-165, vicino al supporto principale. La valutazione più attraente (P/E 19.2x) fornisce un margine di sicurezza superiore, rendendo il titolo preferibile per portafogli conservativi. Acquisti sopra $180 possono essere considerati solo dopo consolidamento del breakout con conferme volumetriche.

I target price per Google mostrano potenziali più elevati: $190 (+13.3%) per strategie conservative, $220 (+31.2%) per approcci moderati, e $250 (+49.1%) per investimenti a lungo termine. Stop loss consigliati sotto $155, mantenendo esposizione al rischio contenuta.

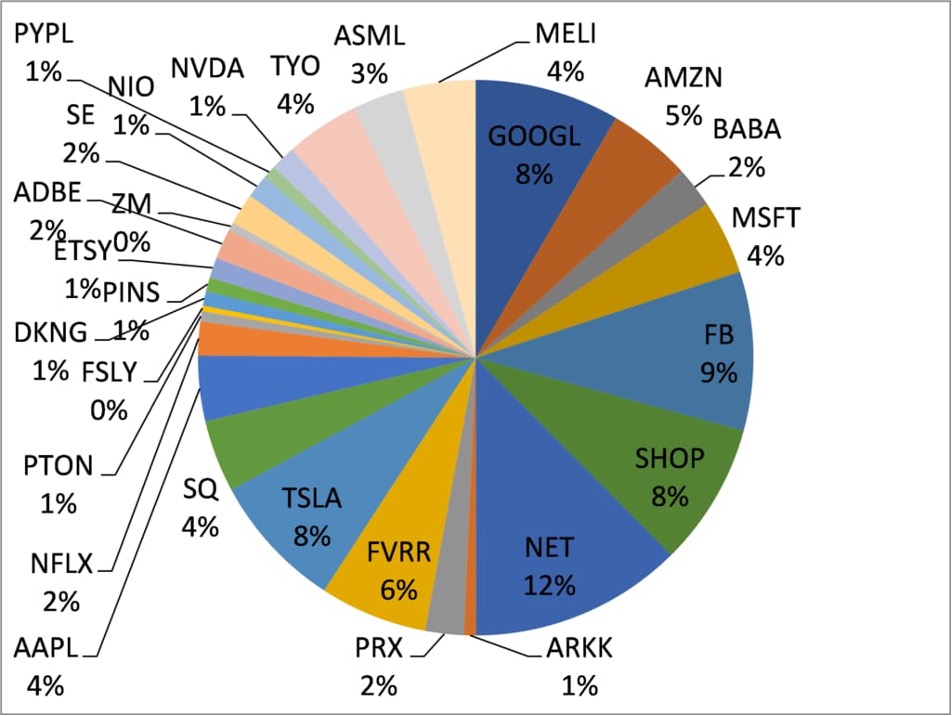

Composition of a technology investment portfolio, showing percentages allocated to different stocks.

Catalizzatori e Eventi Chiave da Monitorare

Amazon: AWS e Innovazione AI al Centro

Gli eventi catalizzatori per Amazon si concentrano primariamente sui risultati trimestrali Q2 2025 previsti per il 30 luglio, dove AWS costituirà il focus principale. Le aspettative per AWS prevedono crescita del 25% con ricavi che potrebbero avvicinarsi ai $30 miliardi trimestrali. L’integrazione dell’intelligenza artificiale attraverso Bedrock e i chip Trainium2 rappresenta il driver tecnologico chiave per sostenere i margini operativi.

Prime Day esteso (15-18 luglio 2025) costituirà un test cruciale per la resilienza del business retail in un contesto di pressioni tariffarie. Le guidance conservative per Q2 ($159-164 miliardi di ricavi) riflettono cautela management riguardo impatti tariffari, creando opportunità se i risultati superano le aspettative contenute.

Google: AI e Antitrust Come Drivers Principali

Per Google, i catalizzatori si articolano su due fronti: innovazione AI e sviluppi normativi. I risultati Q2 2025 (29 luglio) dovrebbero confermare crescita cloud superiore al 25% e stabilità del business advertising. L’integrazione di Gemini AI nelle piattaforme mobile e l’espansione di YouTube rappresentano drivers di monetizzazione incrementale.

Il rischio antitrust rimane significativo con possibili decisioni nel H1 2026 riguardo la vendita forzata del browser Chrome. Paradossalmente, tale evento potrebbe ridurre l’overhang normativo e liberare valore, rendendo il titolo più attraente post-risoluzione.

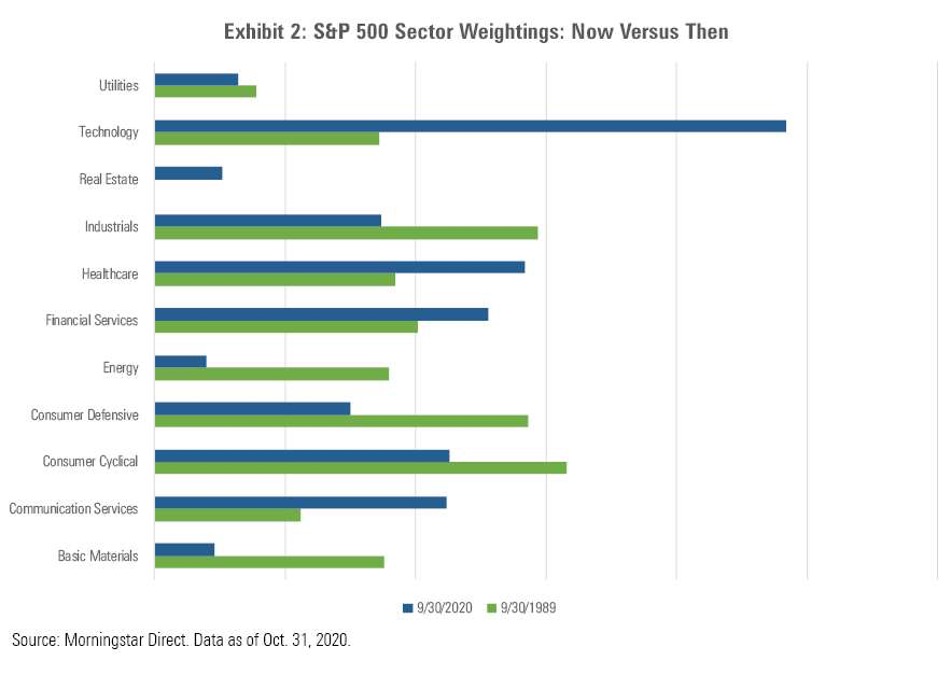

S&P 500 Sector Weightings, Then And Now

Allocazione di Portafoglio e Gestione del Rischio

La strategia di allocazione ottimale privilegia un approccio bilanciato che considera tolleranza al rischio e orizzonte temporale. Per portafogli conservativi, si raccomanda 8% Amazon e 12% Google, sfruttando la valutazione più attraente del secondo. Portafogli moderati possono incrementare l’esposizione a 15% Amazon e 18% Google, mentre strategie aggressive supportano allocazioni fino al 25% Amazon e 20% Google.

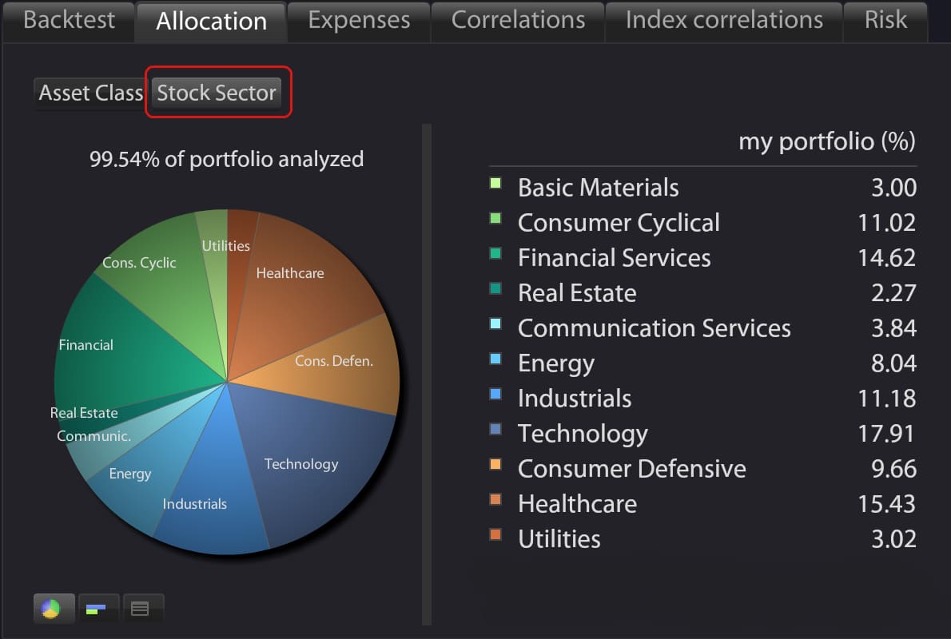

A Sample Investment Portfolio Broken Down by Stock Sector.

La diversificazione geografica e settoriale rimane essenziale per mitigare la concentrazione nel tech USA. L’implementazione graduale attraverso dollar-cost averaging nell’arco Q3-Q4 2025 permette di sfruttare la volatilità attesa attorno agli eventi earnings e sviluppi normativi. Il monitoraggio continuo di volumi, breakout tecnici e sentiment degli analisti costituisce elemento critico per il successo della strategia.

Considerazioni Finali e Raccomandazioni

Entrambi i titoli meritano rating “BUY” basati su fondamentali solidi e posizioni competitive dominanti nell’economia digitale. Google emerge come scelta preferenziale per il 60% dell’allocazione Megatech totale, beneficiando di valutazione attractive e minori rischi normativi. Amazon costituisce il 40% residuo, sfruttando l’upside potenziale di AWS e innovazione AI.

L’implementazione tattica richiede pazienza e disciplina, utilizzando correzioni come opportunità di accumulo nei livelli tecnici identificati. La gestione attiva del rischio attraverso stop loss e diversificazione settoriale protegge il capitale in scenari avversi, mentre il focus sui catalizzatori fondamentali guida le decisioni di lungo termine. Il successo dipenderà dalla capacità di mantenere visione strategica bilanciando opportunità tecniche con analisi fondamentale approfondita.